Comment investir dans l’immobilier ?

Il est remarquable de voir comment l’investissement immobilier peut créer autant de richesse. Vous le voyez partout : la télévision, le web, ou votre ami qui a décidé au hasard de retourner une maison, il semble que tout le monde gagne de l’argent dans l’immobilier.

La force réelle de l’investissement immobilier réside dans le revenu locatif et non dans l’appréciation du marché. Parce que l’immobilier peut être coûteux, vous pouvez penser que l’investissement immobilier est hors de portée. Mais il y a plusieurs façons de vous impliquer dans l’immobilier avec aussi peu que 500$.

Plan de l'article

- Table des matières

- La plupart des investisseurs utilisent une analyse superficielle de l’immobilier

- La force de l’immobilier est le loyer, pas l’appréciation.

- 1. Louez votre ancienne maison — Utilisez l’approche « Tremplin »

- 2. Faire un Live-In Flip

- 3. Acheter une propriété « clé en main »

- 4. Partenariat avec d’autres investisseurs

- 5. Investir dans l’immobilier financé par le crowdfunding

- 6. Acheter dans des fiducies de placement immobilier (FPI)

- La ligne de fond

Table des matières

- Louez votre maison

- Faire un Live-In Flip

- Acheter un bien locatif clé en main

- Partenariat avec d’autres investisseurs

- Investir grâce au financement participatif

- FITS

La plupart des investisseurs utilisent une analyse superficielle de l’immobilier

Mais avant d’entrer dans chaque méthode en détail, permettez-moi de passer rapidement sur le pouvoir de l’investissement immobilier. Il y a beaucoup de les idées fausses.

Premièrement, vous ne pouvez pas simplement comparer les prix des maisons aux actions puisque l’appréciation n’est que l’une des cinq façons dont l’immobilier génère de la richesse. Voici un article de Lifestyles Unlimited à ce sujet.

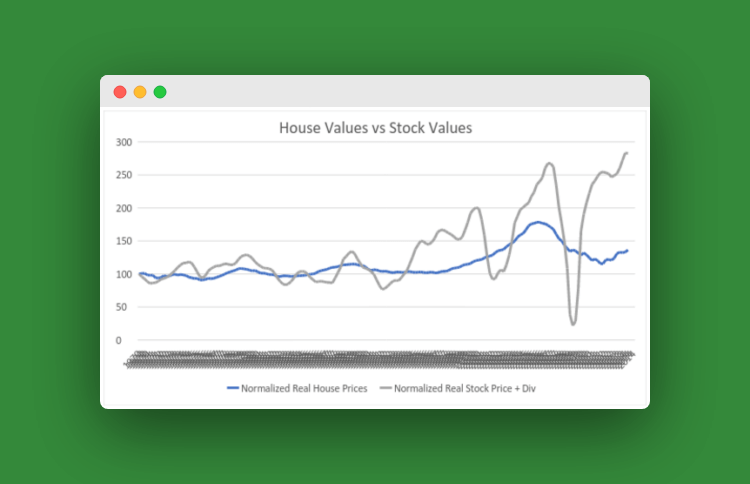

La plupart des sites d’investissement feront une analyse rapide et vous montreront un graphique comme celui que j’ai fait ci-dessus. J’ai normalisé les prix réels des maisons et les stocks à 100 en 1970 et j’ai également ajusté en fonction de l’inflation.

Lorsque vous comparez les deux avec ce genre d’analyse peu profonde, il est clair que les stocks surpassent l’immobilier de beaucoup. Les actions ont presque triplé en valeur. Les maisons n’ont augmenté que de 40 pour cent.

La force de l’immobilier est le loyer, pas l’appréciation.

Tout comme un exemple stupide, disons que vous achetez un terrible bien locatif et qu’il ne gagne qu’un rendement de 4% sur la valeur chaque année (après toutes les dépenses, vacance, etc.). Personnellement, je n’investirais jamais dans cette affaire, mais c’est un bon exemple de travail avec des nombres facilement réalisables.

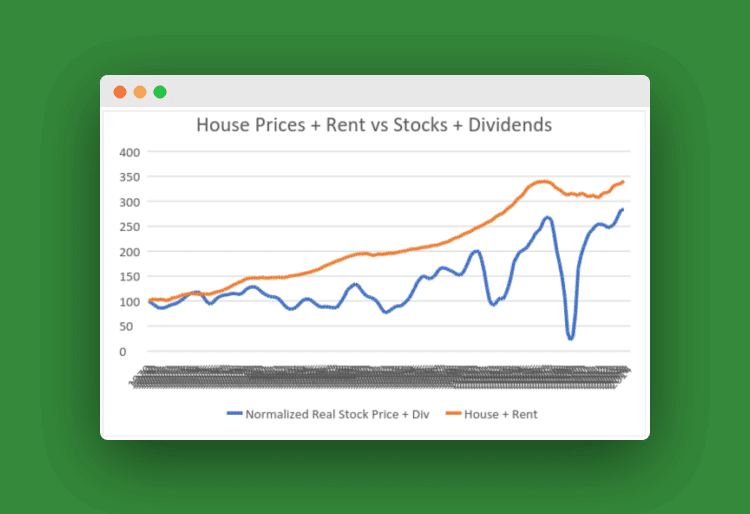

Maintenant, nous devons ajuster le graphiques pour comptabiliser les revenus locatifs.

La meilleure façon de comparer est d’ajouter le bénéfice locatif total dans le prix. C’est comme ajuster le cours d’une action pour les dividendes collectés.

Faire un deuxième regard

Maintenant, regardez le tableau suivant des loyers cumulatifs la valeur des maisons par rapport aux actions.

À partir du même point, une fois que vous ajoutez même un taux de rendement de 4 % des loyers chaque année, l’immobilier surpasse les stocks sur la période.

Pour être clair, changer le délai peut facilement changer les résultats. J’ai choisi 1970 simplement parce que ce sont les données dont je dispose. Mais, la preuve est toujours solide que l’immobilier peut très bien fonctionner, et les rendements sont très stables et lisses.

Tout le monde peut s’impliquer dans l’investissement immobilier

Bien sûr, tout le monde ne veut pas être un investisseur immobilier à temps plein, pas plus que tout le monde ne devrait en devenir un, mais je crois que tout le monde pourrait en bénéficier en répartissant une partie de sa richesse dans un bien immobilier l’investissement.

Le problème est : l’immobilier est très cher. La plupart des gens ne peuvent tout simplement pas laisser tomber quelques centaines de milliers et acheter une propriété locative.

Heureusement, il existe une tonne de façons d’investir dans l’immobilier sans devenir investisseur immobilier et sans avoir besoin d’une tonne d’argent.

1. Louez votre ancienne maison — Utilisez l’approche « Tremplin »

Coût de démarrage — Moins de 20 000$

Vous avez peut-être entendu parler de quelque chose appelé le « propriétaire accidentel ». C’est quand quelqu’un vit dans une maison, déménage, puis loue l’ancienne maison. Le « propriétaire accidentel » n’a jamais prévu d’être propriétaire. Ils deviennent un quand ils achètent une deuxième maison.

Malheureusement, la plupart des maisons unifamiliales font réellement terribles propriétés locatives parce qu’elles ne peuvent pas gagner un profit. Comme le montrent les graphiques, l’appréciation seule est une raison terrible d’acheter une propriété.

Pour que la stratégie fonctionne, vous devez la planifier à l’avance. Vous devriez vous concentrer sur l’achat une maison dans un quartier avec de grands loyers qui sont plus élevés que le coût de l’hypothèque et toutes les dépenses.

connexes : Ma première propriété locative : Pas vraiment un grand investissement

Utiliser l’approche « Step Up »

Quand il est temps de déménager dans une meilleure maison, il suffit de « monter » à la nouvelle maison et de louer l’ancienne. Vous venez de devenir un investisseur immobilier.

J’ ai commencé dans l’immobilier avec l’approche du tremplin. Ma première propriété était une multifamille de 3 unités près de mon école supérieure. Nous avons loué deux unités et vivons dans une gratuitement. Après quelques années, nous avons déménagé dans une maison de ville et loué les trois unités.

Hacking de maison

La grande partie était le loyer de deux logements payés pour toutes nos dépenses pendant que nous y vivons. Lorsque nous avons déménagé, la 3ème unité a payé la quasi-totalité de nos dépenses dans notre nouvelle maison. C’est une approche populaire de l’investissement immobilier appelée « piratage de maison ».

Par le piratage de maison, nous ont été en mesure de posséder deux propriétés et n’ont jamais eu à payer de poche chaque mois pour eux.

Depuis, nous avons déménagé de nouveau et le loyer de la maison de ville couvre la plupart de nos dépenses où nous vivons maintenant.

Pour ce faire, vous devez simplement être admissible à une hypothèque normale. Si vous optez pour un prêt FHA, vous pouvez acheter une maison à prix raisonnable de moins de 200 000$ dans la plupart des États, ce qui coûtera environ 10 000$ pour un acompte et des frais de clôture.

Puisque vous aurez besoin de deux propriétés, le coût pour commencer sera d’environ 20 000$.

connexes : Hacking maison avec Paula Pant

2. Faire un Live-In Flip

Coût de démarrage : 30 000$

Une stratégie légèrement différente mais étroitement liée est le flive-in.

L’ objectif de cette stratégie est d’acheter une maison habitable (et donc pouvant être financée) mais qui nécessite beaucoup de travail. Les travaux pourraient comprendre l’amélioration de la cuisine/salle de bains, l’ajout de planchers de bois franc, la finition d’un sous-sol/grenier ou la construction d’un ajout.

Ce n’est pas pour les faibles de cœur parce que vous vivrez essentiellement dans une zone de construction pendant un certain temps. Cependant, le potentiel de profit libre d’impôt est énorme. Approchez un flive-in exactement de la même manière qu’un flip standard.

Le processus

Tout d’ abord, vous devrez trouver une propriété habitable et également estimer la « valeur après réparation » ou ARV. Vous pouvez le faire en demandant à votre agent immobilier ou en examinant des ventes comparables.

La prochaine chose est d’estimer votre budget de désintox. Faites le travail vous-même pour gagner une certaine équité de sueur, si vous avez les compétences. Si ce n’est pas le cas, obtenez un bon entrepreneur pour vous donner un prix.

Assurez-vous que les chiffres fonctionnent

L’ offre que vous faites devrait tenir compte d’un certain profit. Prenez l’ARV et soustrayez votre objectif de profit et soustrayez également les coûts de réparation. Le total est votre meilleure offre.

J’ estime les coûts de 30 000$ ou plus parce que vous devrez financer l’achat initial (environ 10 000$ si vous allez FHA) et que vous devrez financer les réparations. Il est impossible pour moi de donner un coût général pour les réparations, mais 20 000$ feront beaucoup de travail si vous le faites vous-même.

Avantages franges du retournement

Le grand avantage de cette stratégie réside dans les avantages fiscaux. Un retournement typique est soumis à toutes sortes d’impôts sur les bénéfices. Après trois ans de résidence à la maison, vous obtiendrez la plupart ou la totalité des impôts éliminés puisque les bénéfices sur les maisons ne sont pas imposés jusqu’à un certain montant. Je ne suis pas un fiscalisme, alors s’il vous plaît en consulter un avant d’acheter ou de faire des offres.

Cette stratégie est excellente parce qu’elle présente un risque assez faible. Si les chiffres ne fonctionnent pas et que vous ne pouvez pas vendre pour un profit, il suffit de rester à la maison ! Tu as besoin d’un endroit où vivre de toute façon.

Si vous pouvez vendre pour un bon profit, vendez-le et achetez votre prochain live in flip. Vous pourriez mettre plus d’argent et avoir une hypothèque moins élevée ou investir l’argent dans le marché boursier ou d’autres placements.

Combinez cette stratégie avec approche « tremping-stone » et gagner encore plus. En refinançant la propriété, vous capterez les capitaux propres et bénéficierez ensuite d’un loyer à long terme.

3. Acheter une propriété « clé en main »

Coût de démarrage : 30 000$ — 50 000$

Si vous n’êtes pas enthousiaste à l’idée de déménager beaucoup ou de vivre dans une zone de construction, vous pouvez envisager un immeuble de placement clé en main.

Comme son nom l’indique, une entreprise clé en main s’occupe de presque tout pour vous. Ils vous aident à trouver, analyser, acheter et gérer la propriété. Chaque entreprise est différente et elle n’offre pas toutes les mêmes services, mais voici les bases :

Recherche et analyse de la propriété clé en main

J’ ai vu des entreprises clés en main trouver une propriété de différentes façons. Certains achètent et réparent la propriété directement tandis que d’autres utilisent un réseau d’entreprises de désintox pour trouver leurs propriétés terminées. D’autres fournissent fixer-uppers et vous donnent les estimations de réparation et vous avez payé mises à niveau.

Quels que soient les chiffres qu’ils vous donnent, assurez-vous de faire votre propre analyse ! Voici comment trouver et évaluer des propriétés locatives.

Acheter la propriété clé en main

La plupart des entreprises clés en main entretiennent des relations avec des courtiers en hypothèques ou des prêteurs privés pour faciliter la transaction. Il est toujours important que vous soyez financièrement stable et qualifié pour acheter.

Gestion de la propriété locative clé en main

Les entreprises clés en main géreront la propriété directement ou vous connecteront avec une société de gestion réputée. Leur réputation repose vraiment sur cette pièce, donc ils ont tendance à la prendre très au sérieux.

En outre, les sociétés de gestion peuvent obtenir beaucoup de références d’entreprises clés en main. S’il y a un problème avec votre société de gestion, vous pouvez parfois retourner à l’entreprise clé en main et demander son aide. Le gestionnaire immobilier peut faire tout son possible pour vous rendre heureux juste pour garder ces références à venir.

Coût clé en main

Propriétés Les entreprises clés en main se concentrent sur des propriétés moins chères pouvant aller de 50 000$ en plus.

Il faut environ 30 000$ pour commencer, mais cela peut varier. Puisque vous ne vivrez pas dans la propriété, vous aurez besoin d’un prêt conventionnel et de 20% de baisse. Sur une maison standard de 100 000 à 150 000$, c’est 20 à 30 000$ plus les frais de clôture.

Vous devrez également avoir de l’argent disponible comme réserve au cas où vous auriez des réparations majeures au cours de la première année.

Les risques des propriétés clés en main

Je ne mentirai pas, je ne suis pas un grand fan de propriétés clés en main. Beaucoup de gens jurent par eux, c’est pourquoi je les ai inclus dans la liste.

Mais il y a beaucoup de risques avec l’investissement clé en main. Tout d’abord, il y a beaucoup d’incitation pour les fournisseurs clés en main à vous facturer le meilleur dollar pour les propriétés. Puisque vous n’êtes pas familier avec le marché hors de l’état, vous ne le réaliserez probablement même pas.

En outre, les sociétés de gestion immobilière ont beaucoup d’incitation à causer plus de réparations et le chiffre d’affaires locataire.

En général, je me méfie des transactions où les incitations ne s’alignent pas et c’est pourquoi je me détourne des locations clés en main. Mais, je sais qu’il y a beaucoup d’entreprises clés en main très réputées là-bas et je connais plusieurs personnes qui jurent par elles.

Assurez-vous de faire vos recherches avant d’acheter.

Toit

Une option pour trouver une propriété clé en main est Roofstock.com. Il s’agit d’un marché en ligne pour l’immobilier occupé par un locataire qui met l’accent sur la mise en relation des investisseurs immobiliers potentiels avec la bonne propriété.

Trouver le bien d’investissement parfait

En utilisant leur site Web, vous pouvez acheter un immeuble de placement basé sur les spécifications et rapports fournis puis commencer à gagner un loyer dès le premier jour. Roofstock propose également des inspections approfondies sur toutes les propriétés, y compris la qualité de la maison, les coûts de réparation estimés ainsi que les informations financières de la propriété.

Il y a des coûts de transaction associés, mais ils ne sont pas trop élevés. Si vous êtes un , vous devrez payer des frais de vente de 0,5 % tandis que les vendeurs paient des frais de vente de 2,5 %. C’est beaucoup moins que la commission que tu paierais à un agent immobilier.

Les propriétés sont situées dans tout le pays dans des villes telles que Saint Louis, Pittsburgh et San Antonio. La fonction de recherche pratique sur le site Web vous permet de trier en utilisant différents critères, y compris des propriétés clés en main, un bon quartier scolaire, des propriétés qui répondent à la règle du 1 pour cent, et ainsi de suite.

Les renseignements dont vous avez besoin pour prendre une décision éclairée

La plupart des propriétés énumérées sont des maisons unifamiliales bien que vous pouvez trouver un duplex ou deux ainsi. Il y a des informations très détaillées sur chaque propriété, depuis un rapport d’inspection complet, des photos détaillées, un modèle 3D, et bien plus encore.

La plupart des propriétés sont occupées par un locataire, vous devez donc assumer le contrat de locataire actuel du propriétaire précédent. Cela signifie que vous pouvez commencer à percevoir le loyer dès que vous achetez la propriété, ce qui est un bonus.

Toit vous aide également à trouver le financement de votre achat locatif à l’aide d’une solution financière intégrée. Cela peut également vous aider à fermer la propriété plus rapidement — en aussi peu que 30 jours. Cependant, vous voudrez peut-être comparer les taux qu’ils offrent à d’autres prêteurs pour vous assurer d’obtenir une entente équitable.

4. Partenariat avec d’autres investisseurs

Coût de démarrage : 25 000$ — 100 000$ et plus

Envisagez de travailler avec d’autres investisseurs si vous n’êtes pas intéressé par l’importance de l’investissement immobilier, mais vous voulez tout de même ajouter de l’immobilier à votre portefeuille.

Les bons investisseurs sont toujours à la recherche de partenaires sur les transactions. Les bons investisseurs sont bons pour trouver des transactions. Étant donné que les transactions coûtent de l’argent, les bons investisseurs sont toujours à plus de liquidités.

Les investisseurs concluent plus de transactions en partenariat. Plus il y a de partenaires, plus les transactions sont faites, plus tout le monde gagne d’argent.

Différentes façons de s’associer

Il existe deux façons principales de s’associer dans le cadre d’une transaction : en tant qu’investisseur en actions ou en tant que prêteur. La principale différence réside dans le risque et le rendement. En outre, il existe un certain nombre de domaines de l’immobilier dans lesquels s’associer, et chacun a ses propres ensembles de risques et de récompenses.

Retournement de maison (25 000$ )

L’ une des façons les plus courantes de s’associer est sur un flip maison. Les meilleurs nageoires sont toujours à la recherche de prêteurs privés mais veulent rarement partager des capitaux propres.

Les nouveaux investisseurs ne peuvent se qualifier pour aucun type de financement, ils vont donc diviser les bénéfices.

- Du côté bas, vous pouvez utiliser votre argent pour financer certaines réparations, mais vous ne pouvez pas vous aider beaucoup avec l’acquisition ou d’autres coûts.

- Sur le côté élevé, vous pouvez être en mesure de financer la totalité de l’achat ainsi que les réparations.

Plus vous fournissez d’argent, plus vous pouvez négocier de meilleures conditions parce que vous êtes plus précieux pour l’emprunteur/partenaire.

SFR et 1 à 4 logements Locations multifamiliales (35 000$ à 50 000$)

Une autre façon de gens partenaire est sur la propriété locative. Beaucoup les gens sont parfaits pour épargner, mais ils ne sont peut-être pas admissibles à acheter plus de biens. C’est là que le partenariat intervient.

Chaque transaction est différente de sorte que deux ne sont structurés de la même manière, mais essentiellement une personne fournit l’acompte (ou une grande partie de celui-ci) tandis que l’autre trouve et achète une propriété.

Il y aura une répartition des capitaux propres et des loyers selon la façon dont votre partenariat est négocié et qui fournit plus d’argent et de services.

Syndication d’immeubles commerciaux et d’appartements (25 000$ — 100 000$)

Les syndicats achètent la plupart des grands bâtiments que vous voyez autour de la ville. Des groupes d’investisseurs mettent en commun leur argent pour verser l’acompte sur la propriété, et les sponsors de l’opération financent le reste.

Plus la transaction est petite, plus l’investissement minimum est faible, mais rarement inférieur à 25 000$. Par exemple, une petite transaction de 2 millions de dollars n’a besoin que d’amasser 500 000$ pour l’achat. C’est seulement 20 investisseurs avec 25 000$ chacun, pas difficile à réaliser.

Imaginez essayer d’élever 30 millions de dollars… soudain 25 000$ ne semble pas être beaucoup. C’est pourquoi les grandes transactions peuvent avoir un minimum de 100 000$ ou plus.

Comment trouver des investisseurs avec qui s’associer

Comme il est techniquement illégal de faire la publicité de partenariats et de projets, il peut être difficile de trouver des partenaires. Il est toujours préférable de commencer par votre propre réseau en demandant à tous ceux que vous connaissez s’ils investissent dans l’immobilier ou s’ils connaissent quelqu’un qui le fait.

Ensuite, vous pouvez commencer à élargir votre réseau en participant à des réunions d’investisseurs locaux et essayer de réseauter avec certaines personnes là-bas.

Beaucoup de villes (en particulier les plus petites) n’ont pas de bonnes rencontres investisseurs. Parfois, les événements de réseautage sont là, mais ils sont axés sur un domaine de l’immobilier différent de celui dans lequel vous voulez investir.

Dans ce cas, vous devriez commencer à réseauter avec les investisseurs en ligne pour développer votre réseau.

5. Investir dans l’immobilier financé par le crowdfunding

Coût de démarrage : 1 000$ — 20 000$

Il s’agit du nouveau jeu de ville. Le crowdfunding permet à un groupe d’investisseurs de mettre en commun leur argent dans un projet et de partager les bénéfices.

Attends, ça ressemble exactement à la syndication…

… parce que c’est le cas. Le crowdfunding est essentiellement la syndication basée sur le Web.

Ce n’est évidemment pas un nouveau concept, mais c’est une nouvelle façon de faire des affaires. Mais la principale différence entre le syndication et le crowdfunding est que les transactions participées peuvent être annoncées en ligne, mais elles sont limitées aux seuls investisseurs accrédités. (Voici les lignes directrices pour les investisseurs accrédités.)

L’ avantage est que les meilleures plateformes de crowdfunding font beaucoup de diligence raisonnable pour vous et qui aide à éliminer les mauvaises affaires. Le mauvais, c’est que vous finissez par payer des frais supplémentaires pour cela, et c’est limité aux investisseurs accrédités. Malheureusement, c’est juste la façon dont les règles SECS sont écrites.

connexes : 3 Sites de financement participatif immobilier à ajouter à votre portefeuille de placements

Vous aurez probablement besoin d’être un investisseur accrédité

Un couple de sites vous permettent d’investir dans certaines affaires pour aussi peu que $1,000 ce qui est génial. La plupart des sites ont besoin de 5 000$ à 10 000$, ce qui est toujours bon. Quelques-uns ont besoin de 20 000$ ou plus, ce qui correspond davantage à ce qu’une syndication standard exige.

Le plus grand inconvénient est l’exigence d’accréditation. Actuellement, seuls deux sites de crowdfunding ont des produits pour les investisseurs non accrédités. La bonne partie, c’est qu’il ouvre certains investissements aux non-accrédités, mais le mauvais est qu’ils ne sont en fait que des FSI privés et non pas une transaction syndiquée. Je vais entrer dans les avantages et les inconvénients des REIT dans la section suivante.

Les investisseurs non accrédités peuvent souscrire à l’un de ces FSI ou s’associer à quelqu’un à la place. Les investisseurs accrédités peuvent investir directement auprès d’un sponsor ou choisir une plateforme de crowdfunding.

Plateformes de financement participatif

Pour lancer votre recherche sur les plateformes immobilières de crowdfunding, voici une liste de celles qui pourraient être sensées pour votre propre investissement besoins :

- EquityMultiple vous permet d’investir dans des biens immobiliers commerciaux gérés par des professionnels. Ces possibilités d’investissement sur le marché privé ont dépassé plusieurs niveaux de diligence raisonnable.

- Realty Mogul est un marché en ligne pour investir dans l’immobilier dans des transactions commerciales. Les investisseurs peuvent parcourir les placements, examiner les documents de diligence raisonnable et signer des documents juridiques via un portail en ligne sécurisé.

- PeerStreet vous donne la possibilité de construire votre propre portefeuille de prêts immobiliers ou de permettre à l’entreprise de faire le travail en utilisant l’investissement automatisé. Ils permettent aux investisseurs accrédités, aux fonds et aux institutions d’accéder à des prêts immobiliers privés.

- Rich Uncles vous permet d’investir dans l’immobilier locatif sans avoir à acheter des propriétés. La société perçoit le loyer des locataires dignes de crédit et le distribue aux actionnaires sous la forme de dividendes.

- CrowdStreet met en relation les investisseurs avec des offres immobilières commerciales hautement testées disponibles pour l’investissement direct. Il existe trois options de placement : l’investissement direct, l’investissement en fonds et l’investissement géré.

- PeerRealty est un marché en ligne où les investisseurs accrédités peuvent participer à des transactions immobilières de haute qualité avec des développeurs réputés.

- RealtyShares est une plateforme d’investissement immobilier qui donne aux investisseurs un accès direct à des opportunités d’investissement de qualité avec un investissement minimum de 10 000$. Vous pouvez créer un portefeuille diversifié avec des placements présentant différents profils de risque et de rendement.

- Patch of Land est une plateforme immobilière de crowdfunding qui permet aux investisseurs d’investir directement dans des prêts. Construire un portefeuille de prêts immobiliers résidentiels et commerciaux dans tout le pays, tels que la réparation résidentielle et la reprise, le refinancement, la construction groupée,

- Fund qui Flipetc. est une plateforme d’investissement en ligne pour les projets de réaménagement immobilier résidentiel. Il met en relation les investisseurs avec les projets nécessitant un financement et offre un contrôle de base et une diligence raisonnable pour chaque propriété et réaménagement.

6. Acheter dans des fiducies de placement immobilier (FPI)

Investissement minimum — 10$ ?

Une FREIT, ou fiducie d’investissement immobilier, englobe un large éventail d’offres qui investissent dans un large éventail de biens immobiliers. Elle est tenue de distribuer 95 % de ses bénéfices aux actionnaires et de réussir un certain nombre d’autres tests afin de conserver son statut de FCI.

Il y a quelques REI négociés en bourse où vous pouvez théoriquement acheter seulement 1 action. Cependant, il y a aussi des REI privés avec des paiements minimums massifs, ce qui explique pourquoi l’investissement minimum a un point d’interrogation à côté.

La grande chose à propos d’un REIT est que vous pouvez obtenir une certaine exposition à l’immobilier dans votre portefeuille en simplement acheter dans un FIT avec votre compte de courtage.

Malheureusement, les rendements ne sont pas aussi bons que la syndication ou les investissements directs dans l’immobilier. Mais cela contribue à augmenter la diversité et à réduire la volatilité de votre portefeuille.

Il existe trois types de REIT : les FCI privés, les FCI négociés en bourse et les FCI non négociés publics.

FCI négociés en Bourse

Celles-ci répondent à toutes les exigences de la SEC pour être cotées en bourse, mais elles sont toujours une FCI. Les avantages de ceux-ci sont très liquides (une caractéristique rare dans l’immobilier). L’inconvénient est qu’ils ont des frais plus élevés et ont probablement des rendements inférieurs en raison de la réglementation de la SEC.

Il s’agit de la forme la plus populaire et la moins risquée de REI.

REI privés

Les REI privés ne sont pas cotés sur une bourse. Ils n’ont pas non plus besoin de satisfaire aux exigences lourdes de la SEC. En théorie, les rendements peuvent être beaucoup plus élevés en raison de la réduction des charges réglementaires. Mais il y a beaucoup de mauvais REITS privés là-bas avec des frais massifs.

Le manque de liquidité peut également rendre très difficile pour de nombreux investisseurs de tirer leur argent d’un FITI privé.

FREI public non négocié

Ces FCI satisfont aux mêmes exigences réglementaires que celles de leurs frères négociés en bourse. Mais ils ne sont pas échangés sur une bourse.

Les investisseurs sont plus confiants en eux parce qu’ils doivent faire face à un fardeau plus élevé en matière de réglementation et de divulgation, mais ils sont également coincés avec un investissement non liquide.

Mais l’avantage est qu’ils peuvent être moins volatils puisque la valeur n’est en aucun cas liée au marché boursier plus large.

Avertissement sur les FITS

La FINRA a une assez grande clause de non-responsabilité sur les REIT privés et non négociés et je dois m’assurer que tous les lecteurs en sont conscients. Les FCI non négociés présentent un risque important parce qu’ils sont illiquides, ont souvent beaucoup de frais enfouis dans leurs programmes d’études de 150 pages et plus, et sont des investissements très compliqués pour les investisseurs.

Cependant, le plus grand inconvénient des REI non négociés est qu’ils n’ont pas de période de vente spécifiée comme le font la plupart des syndications. Une fois que l’argent est dedans, vous ne savez pas quand vous le récupérerez.

Par conséquent, assurez-vous de bien comprendre ce que vous avez à faire avant d’acheter dans un REIT.

Essayez Fundrise

Si vous cherchez à plonger votre orteil dans le pool d’investissement eReit, pensez à essayer Fundrise.

La plateforme de crowdfunding vous permet d’investir dans l’immobilier commercial. Vous pouvez commencer avec aussi peu que 500$ à la fois et choisir les projets qui reçoivent vos fonds.

Ils offrent actuellement des options de fonds électroniques et électroniques, qui sont similaires à une FCI mais qui sont offertes dans le cadre du nouveau règlement A . Et les investissements sont à la fois accessibles aux investisseurs accrédités et non accrédités et sont à la fois peu coûteux et économes sur le plan fiscal.

Ces fonds d’investissement acquièrent et gèrent de nombreux biens immobiliers individuels. Et cela signifie une large diversification pour les investisseurs.

La stratégie de Fundrise est axée sur l’achat d’investissements pour un coût inférieur au coût de remplacement et à les améliorer grâce à une gestion pratique et à des partenariats avec des opérateurs locaux.

Liquidité

Avec Fundrise, vous pouvez également demander le rachat de vos actions sur une base trimestrielle. Toutefois, selon le temps que vous possédez l’investissement, vous devrez peut-être payer des frais pour le retrait anticipé.

Fundrise offre toutefois une garantie de remboursement de 90 jours. Donc, si vous décidez d’encaisser dans les 90 premiers jours suivant l’ouverture de votre compte, vous pouvez le faire sans pénalité.

Plans et fonctionnalités

Avec Fundrise, vous pouvez investir aussi peu que 500$ dans l’un de leurs Portefeuilles Starter. Ou, si vous avez au moins 1 000$ à investir, vous pouvez choisir l’un de leurs plans de base , qui offrent plus d’options et de possibilités de croissance à long terme.

Une autre grande chose à propos de Fundrise est que vous pouvez réinvestir vos dividendes avec leur DRIP (Dividende Programme de réinvestissement). Cela pourrait conduire à une croissance beaucoup plus compliqué au fil du temps.

La satisfaction des clients

Les gens semblent aimer investir dans Fundrise. Ils ont une note A auprès des Bureaux Better Business et ont également des évaluations élevées sur Google et Trustpilot.

Si vous n’êtes pas un investisseur accrédité mais que vous souhaitez plonger dans le crowdfunding immobilier, vous pouvez essayer Fundrise. Lisez notre revue complète de Fundrise ici.

Related : Prêt entre pairs : Qu’est-ce que c’est ? Meilleurs sites Web pour P2P Lending ?

La ligne de fond

En conclusion, la chose merveilleuse dans l’immobilier est qu’il y a d’innombrables façons d’y investir. Mais je ne peux pas parler de tout dans un article.

Sans ouvrir un navigateur, je peux penser à une demi-douzaine de façons impressionnantes d’investir sans être un investisseur pratique que je n’ai même pas mentionné : billets hypothécaires, privilèges fiscaux, billets non performants, prêts enveloppants, et plus encore.

Le point est : ne vous laissez pas piéger dans la pensée 2D dans un monde 3D. Peu importe votre tolérance au risque, votre style de placement ou votre trésorerie disponible, il existe un type d’investissement immobilier qui peut vous aider. Trouvez le genre d’immobilier qui fonctionne pour vous et poursuivez-le.

Investissez-vous dans l’immobilier ? Dites-nous votre méthode préférée dans les travaux !